要说起全球叱咤风云的金融巨头,(Deutsche Bank,以下简称德银)可能不会首先浮现在你脑海中。

不过,德银至少在欧洲,是实实在在的“宇宙行”一般的存在。最新数据显示,德银的总资产规模达到1.77万亿(约合12万亿元)。如对比GDP数字,德银将排到全球第9,比加拿大、韩国、澳大利亚等国的GDP都高。

上周日(7日),这家巨无霸银行宣布了一项惨烈的自救计划:

为了将运营成本降低1/4,德银准备在2022年前 裁员1.8万人,预计业务重组成本将 耗资74亿(约合人民币572亿元)。

更重要的是,德银还宣布退出全球业务,并缩减投行规模。这意味着这家曾经打算“挑战高盛”、全面进军投资务的巨头,未来将退回商业银行的“老本行”,以吸储放贷等传统业务为主。

面对这样激烈的变革计划,德银CFO摩特克也毫不掩饰心中的悲凉:

“这次的断臂求生,就是我们的最后一搏。 ”

而对德银面临的危急处境,投资者也“感同身受”:

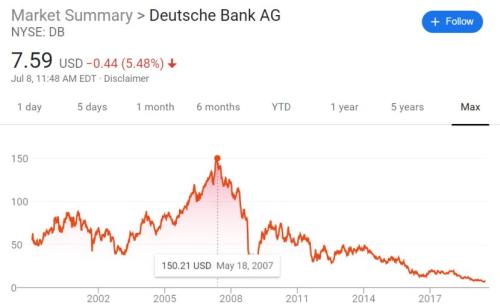

截至北京7月9日零时,德银股价暂报7.59美元,盘中跌幅5.48%,这与德银曾经超过150美元的巅峰股价相比实在相去甚远。

9.1万员工有1/5会被裁

德银周日(7日)宣布,为了在未来几年内将成本降低1/4至170亿欧元,将退出全球股票销售和交易业务、缩减投行业务规模,并在2022年前裁员1.8万人,将该行在全球范围内的员工总数控制在7.4万人。

据路透社等其他媒体报道,其实德银此次的裁员最终可能多达2万人,在其9.1万人的总员工中,将有超过1/5的人会被裁掉。

外媒报道截图

每日经济新闻记者注意到,这将是自2011年宣布将裁员3万人以来,国际大型投行宣布的最大规模裁员。此项重组将总共将耗资74亿欧元(约合人民币572亿元),并且德银在2019年和2020年将暂停分红。

路透社称,本周一德银已经裁掉了该行亚洲业务的全部团队。

官网显示,该行在悉尼、东京、中国香港和新加坡等主要亚太地区办事处约有4700名员工。此外,虽然德银没有给出裁员的地域分布,但该行的股票业务主要集中在纽约和伦敦。外界普遍预计德银在欧洲和美国的其他城市也将大量裁员,连德国大本营也无法幸免。

德银CEO克里斯蒂安·塞恩表示,这将是该行数十年来最根本性的一次转型,目的是实现稳定的收入。他在写给德银员工的公开信中也表示:“我们正在创建一家盈利能力更强、更精简、更创新、更有韧性的银行。”其实今年5月,塞恩就曾暗示将要进行大规模的重组,当时他向德银的称,将“严格削减”该投行的规模。

据悉,这也是德银在短短7年时间内制定的第五个战略计划,也反映出该行在全球投行业务上遇到的麻烦。

图片来源:德银官网

德银还表示,因重组支出和亏损,该行预计2019第二季度将净亏损28亿欧元(约合31亿美元)。扣除这些费用后,该行当季的净利润预计为1.2亿欧元。

上周,德银的投行负责人盖斯·里琦辞职,预示着大规模业务调整的到来。

这一重组计划也标志着德银将从投行业务中大举撤退。作为重组的一部分,德银将放弃全球股票业务,缩减投行业务,并削减部分的固收业务——固收这一领域曾也被视为该行的强项之一。

进军华尔街梦碎

作为欧洲最大的银行之一、德国经济的顶梁柱,德银一直有进军华尔街,和高盛等美国巨头一较高下的野心。

1999年4月,德银以100亿美元收购美国第八大银行信孚银行。此后的10年时间里,德银培养出了一批世界顶级的固收专家,他们利用衍生品为德银带来了巨大的利润,让整个华尔街“刮目相看”。但投行部门的野蛮生长,也给风险和成本控制带来隐忧。在20世纪头个10年里,德银的投行部门通过支付比竞争对手更高的工资吸引人才。德银光投行部门的员工数就达到3.82万人,与高盛所有员工的总数相当。

尽管德银在2008年金融危机的表现比其他许多大型投行都要好,但随后的监管打击对其商业模式则是致命的。

2010年以来,德银也从股东处筹集了约300亿美元。与此同时,由于市场对德银擅长的固收债券和利率产品的需求下降,该行的利润也出现萎缩。这最终导致的结果,是德银的股本回报率和投资者信心都出现了崩溃。《金融时报》援引一位德银的大股东称,“对于大多数活跃的来说,如今的德银是不值得投资的,而且这种情况不会很快改变。重组德银将是一项耗时十年的任务。”

为了巩固自己的地位,德银今年还曾考虑与竞争对手德国商业银行合并,但双方的合并谈判因执行合并的种种风险、重整成本、以及资本规定等问题在今年4月份破裂。

4年被罚109亿美元

德银近年来丑闻缠身,接连受到当局调查和巨额罚款。

据每日经济新闻记者不完全统计,光是在过去的4年时间里,德银就因为一连串的非法操作被罚款超过100亿美元,这也导致该行在过去4年中有3年亏损:

2015年4月,德银因涉嫌参与操纵利率,向美国和英国监管机构支付了25亿美元的罚款;

2016年10月,美国司法部指控其以牺牲投资者利益为代价操纵股价,德银被罚3800万美元;

2016年12月,因涉嫌在2008年金融危机爆发前误导投资者出售抵押贷款支持债券(MBS),德银与美国司法部达成了72亿美元的和解协议;

2017年1月,德银员工被指在2011年~2014年间通过“镜像交易计划”,帮助俄罗斯富人从俄罗斯转移了100亿美元资金,被罚款4.25亿美元;同月;德银分支机构涉嫌参与洗钱,被英国金融行为监管局罚款1.63亿美元;同月,美国政府指控德银在2000年通过空壳公司以无力偿债方式逃税,被罚9500万美元;

2017年4月,因监管不力以及“沃尔克规则”合规项目存在缺陷,德银遭罚款1.566亿美元;2017年末,美联储将德银的美国分行列入“问题银行”名单;

2018年2月,因操纵伦敦同业拆解利率(LIBOR)案的美国反垄断诉讼,德银被罚2.4亿美元;

2018年7月,因不正当处理操作存托凭证()发行,德银将向美国委员会(SEC)支付近7500万美元的罚款;

2018年9月,德国监管机构要求德银加强对洗钱的监控,并派出一名特别代表对其予以监控。

今年4月,美国众议院情报和金融服务委员会传唤德银,要求其提供有关特朗普财务状况的纪录。后来特朗普试图在法庭上驳回这张传票,但一名联邦法官裁定,德银可以将财务文件交给众议院。

免责声明:凡本网注明 “来源:XXX(非经济参考网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。