房企融资面临调整。

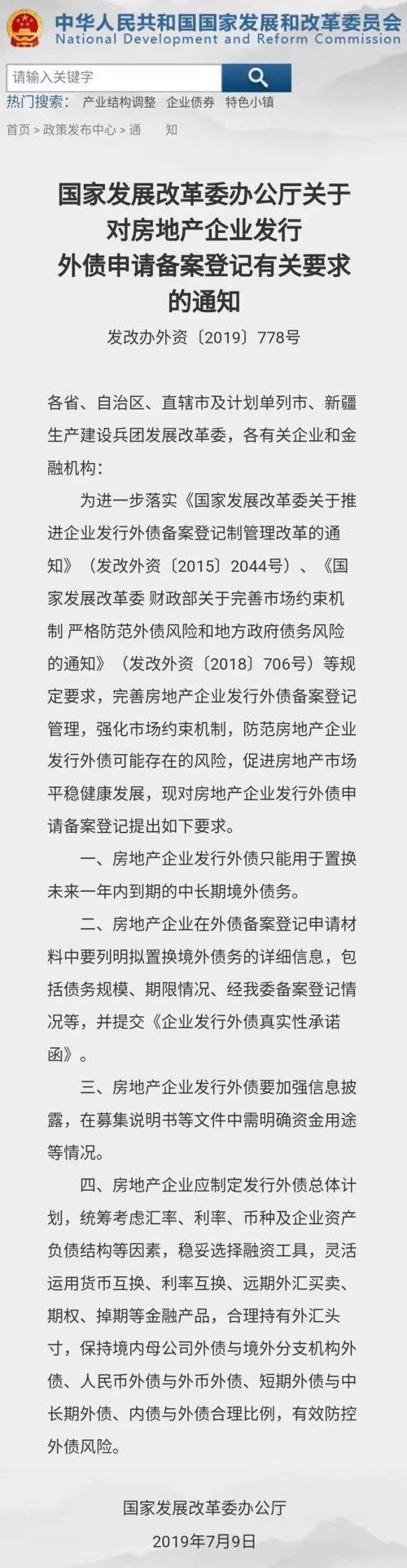

发改委发文,要求房企发行外债只能用于置换未来一年内到期的中长期境外债务。

Wind统计显示,2019年以来,房企境内外合计发债规模已达6047亿元(国内3401.92亿元,海外2645.08亿元),超过2018年同期规模。

房企海外债面临调整

发改委网站7月12日显示,发改委发布关于对企业发行外债申请备案登记有关要求的通知,房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

此外,通知要求,房地产企业应制定发行外债总体计划,统筹考虑、利率、币种及企业资产负债结构等因素,稳妥选择融资工具,灵活运用、利率互换、远期外汇买卖、期权、掉期等,合理持有外汇头寸,保持境内母公司外债与境外分支机构外债、外债与外币外债、短期外债与中长期外债、内债与外债合理比例,有效防控外债风险。

(图片来源发改委官网)

部分机构被约谈

据证券时报,针对近期部分业务增速过快、增量过大的,近日银开展了约谈警示。

中国银保监会有关部门负责人7月6日表示,为加强房地产信托领域风险防控,针对近期部分房地产信托业务增速过快、增量过大的信托公司,银保监会近日开展了约谈警示,要求这些信托公司控制业务增速,提高风险管控水平。

据华夏时报,此次被指导的公司包括中融信托、、、、兴业信托、、光大信托、五矿信托、、等10家。其中:

房地产信托规模占比最大的为万向信托。截至2018年末,万向信托管理的1611.69亿元信托资产中,有569.28亿元分布于房地产,占比高达35.32%。

房地产信托业务增长最快的为国通信托。截至2018年末,国通信托的房地产信托业务规模为411.32亿元,同比增长99.41%,业务占比也由2017年的8.63%上升至去年的16.56%。

值得注意的是,截至2018年末,中航信托房地产信托业务规模仍高达773.55亿元,为上述10家信托公司中规模最大的一家。

除此之外,房地产信托业务规模超过700亿元的信托公司还有光大信托(758.83亿元)、五矿信托(740.58亿元)、中融信托(719.20亿元)。

年内海外发债逼近400亿

此轮融资收紧信号出现之前,房企刚刚经历过一轮高速发债的阶段。

海外债方面,Wind统计显示,2019年以来,房企计划发行的海外债数量已达104只,计划发行规模384.47亿美元,数量、规模均创同期历史新高,且已接近2017年全年规模。如果按照当前节奏持续下去,房企海外发债规模有望再创历史记录。

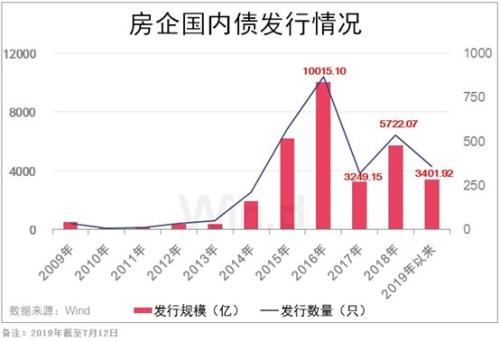

今年以来国内发债超3400亿

除了海外债,房企国内发债规模同样高企。

Wind统计显示,2019年以来,房企国内计划发债数量已达359只,计划发行规模3401.92亿元,其中发行数量已超2017年全年,发行规模也逼近2017年全年。

债务到期压力攀升

目前来看,2019年以来房企加速发债背后,主要受到债务到期压力影响。

海外债方面,Wind统计显示,2019年房企海外债到期数量66只,到期规模237.57亿美元,到期规模同比2018年增加30.91%。

此外,2020年、2021年,房企海外债到期规模将分别达297.86亿元、316.38亿元。

国内债方面,Wind统计显示,2019年房企国内债到期数量508只,总偿还量5303.02亿元,偿还规模同比2018年增加28.88%。

此外,2020年、2021年,房企国内债到期规模将分别达4453.51亿元、6837.24亿元。其中,考虑到短期债,2020年房券到期规模还将进一步攀升。

值得注意的是,今年以来虽然房企国内债、海外债发行规模均大幅攀升,但受到到期规模影响,净融资规模仍小于2018年同期。

(,)孙彬彬早前分析,2019年上半年,国内信用债融资发行量好转,但房企进入还债高峰,借新还旧比例较高,导致房企信用债净融资额下降。

报告认为,随着融资条件的变化,仍然需要关注地产压力。

有房企15%年息发境外债

7月12日,(,)公告,境外全资子公司Tahoe Group Global (Co.,) Limited已在境外完成4亿美元的债券发行,并在新加坡交易所挂牌,债券代码为XS2022228113,票面年息15%,每半年支付一次,债券期限为3年。

按照公告内容,泰禾2018年第八次临时股东大会审议通过,Tahoe Group Global (Co.,) Limited拟在境外公开发行不超过18亿美元的债券。截至目前,在股东大会审批的美元债券发行额度内,Tahoe Group Global (Co.,) Limited已累计完成11.55亿美元的债券发行(包含此次发行的4亿美元)。此次发行债券募集的资金用途为项目建设和其他一般企业用途。

而就在一周前,泰禾刚宣布拟在境外公开发行美元债券,募集资金不超过10亿美元,期限不超过5年。

泰禾集团2019年一季度的报告显示,公司总资产2472.78亿元,同比增加1.7%;营业收入74.53亿元,同比增长24.47%;归属于股东的净利润9.72亿元,同比增加308.95%;手中持有的货币资金约206.42亿元,经营活动产生的现金流量净额119.38亿元,流动负债总额共1254亿元,短期借款145亿元,一年内到期的非流动负债315.5亿元。

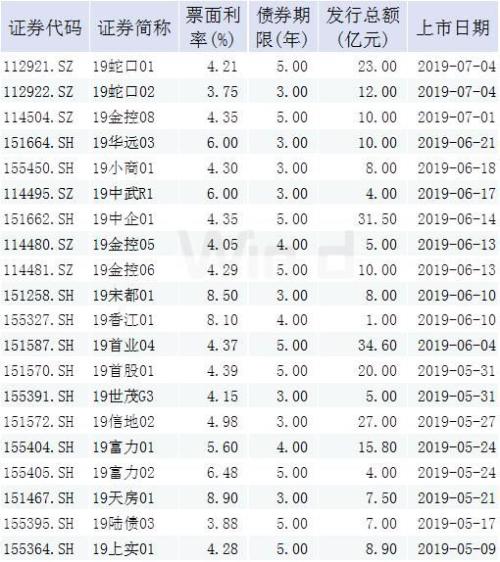

今年以来,上市房地产企业共发行了56笔公司债,累计融资金融716亿元,票面利率基本在4%-8%区间,平均为5.32%。

此次泰禾集团年息15%发债,相当于正常融资利率的2-3倍。

房企面临“休整期”

房企融资承压的同时,市场经营也面临压力。

据21世纪经济报道,本轮房地产调控的大幕从2016年就已开启,到2016年末,热点一二线城市率先下行期。此后,随着调控政策的扩围,下行趋势又逐渐向其他区域蔓延。到2019年,全国性的市场下行趋势已经确立。

受此影响,从2017年开始,房地产企业销售节奏就出现下降。

根据中国协会、上海易居房地产研究院发布的“中国房地产开发企业500强”报告,2017年,500强房地产开发企业的存货周转率从0.35骤降至0.16,到2018年又下降至0.13,为最近六年的最低值。

标普信用评级认为,由于看不到政策和市场层面反转的可能,进入2019年,销售节奏仍然难有改善的空间,这也将使得房企的“高周转”模式继续面临压力。

其中,在需求侧,开发商面临楼市调控的压力,部分城市的需求可能也已经提前释放。在供给侧,可供销售的库存经过近几年的销售去化,可能已经难以为继。土地购置的大幅减少,也不利于将来可售库存的补充。

从去年开始,万科、、碧桂园等头部企业的规模增长速度已经明显下降,这也被视为触及规模“天花板”的一种表现。

在这种情况下,如果继续追求规模增长,将必须承受一定的系统性风险。标普认为,对于继续谋求规模增长的企业来说,“为维持和提升其行业地位,2019年的新增土储增速整体较高,随之而来的较大规模现金流出或将继续弱化其本已较低的长期偿债能力。”受此影响,这部分企业的信用风险可能明显提升。

机构预判后市

(,)报告认为,从市场层面来看,在低库存的环境下,房地产投资和开工预计仍然能够保持较强韧性,2019年是补库存周期。

安信国际研报认为,过住房地产的高杠杆、快周转模式,在国家未来偏重产业发展的大方向下难以维持。未来房企只能透过增强产品精致化、特色化来提高项目周转,或以产业加地产的模式,帮助政府推动当地经济发展来换取土储。看好在一、二线热点城市拿地能力较强的龙头企业。

(,)王胜研报也认为,“限价”“限融资”常态化后,限融资致使集中度继续提升,利好具有融资优势的房企。

免责声明:凡本网注明 “来源:XXX(非经济参考网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。