文|凯风

衡量一个城市房价是否合理,有两大指标。

一个是房价收入比,即住房总价与家庭年度可支配收入之比;另一个是租金回报率,即房屋年租金与房价之比。

一般而言,房价收入比越高,购房负担越重;租金回报率越低,泡沫程度就越高。

不过,在楼市上升期,房价能涨到何种高度,多取决于高收入群体,在不限购城市,外来需求的刺激作用同样十分明显,因此房价收入比无法真正衡量城市的购房负担。这方面,凯风君在《全国房价收入比排行》一文中已有讨论。

相比而言,租金回报率则与所有居民息息相关。房价取决于有钱人,房租取决于普通居民。房价可以无限高,房租却很难一直涨。显然,无论供求关系多么紧张,房租都脱离不了就业和收入的基本面。

因此,租金回报率的高低,或者说房价与租金之比,可以作为城市房价泡沫程度高低的参考指标之一。

这是2019年一季度50个典型城市的租金收益率排行:

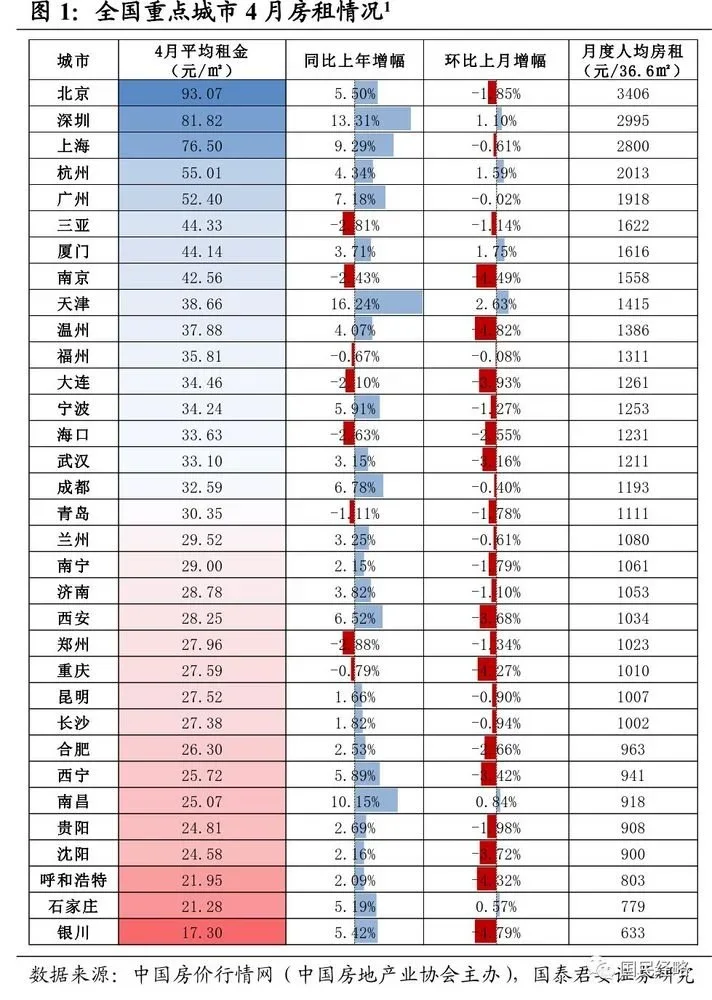

从租金回报率来看,西宁和乌鲁木齐最高,厦门和青岛最低。三四线城市普遍高于一二线城市,北上广深四大一线城市全部低于2%,武汉西安成都郑州等二线城市低于2.5%。

租金回报率是租金与房价之比,反过来房价租金比,则可衡量一套房子的正常回本周期。

以此来看,如果只靠出租,厦门房子回本至少需要80年,青岛需要71年,南京需要59年,北京上海需要55年,杭州需要50年,最低的西宁和乌鲁木齐则低于30年。

显然,如果房价失去持续上涨的预期,几乎所有城市的租金收益都无法覆盖持有成本。

对此,我们有以下几个解读:

其一,我国各大城市的租金回报率整体低于国际水平。

在国际上,租金回报率3%-5%为合理水平,纽约东京约为5%,伦敦为4%左右。而北上广深全部低于2%,武汉等二线城市也不超过2.5%,都低于国际平均水平。

最极端的当属厦门,厦门的租金收益率在各大城市中垫底,仅为1.2%。这意味着,在厦门,一套房子如果仅靠出租,至少需要80年方能回本,租金收益可以忽略不计。

这背后的原因,并非房租低,而是房价过高,房租跟不上房价的涨幅,由此带动租金收益率不断下滑。

从发达国家经验来看,城镇化阶段,楼市一般处于上升期,房价走势与房租走势各自独立,租金回报率的高低影响不大。一旦城镇化结束,或者楼市从上升阶段进入盘整乃至微涨的新阶段,租金回报率过低的问题就显得十分突出。

目前,中国城镇化率已接近60%,离70%的城镇化成熟阶段只有10个点的空间。同时,中国楼市普涨阶段基本结束,城市之间楼市呈现分化态势,多地楼市盘整将成为常态。这种背景下,租金回报率的重要性将会越来越突出。

其二,为什么三四线城市租金回报率高过一二线城市?

在50个城市里,租金收益率最高的5个城市,分别是西宁、乌鲁木齐、韶关、牡丹江和银川。同样,排在前十名的城市里,没有一个强二线城市。

这种现象之所以出现,是因为在楼市上行周期,房价涨幅远远超过房租涨幅,一线和强二线城市的房价上涨势头更加迅猛,房租却完全跟不上房价走势,由此导致这些城市的租金回报率不断下滑。

换句话说,三四线的租金回报率相对合理,但房价的上升空间却存在问题。在这些城市,刚需买房不用担心,但投资却要谨慎。

其三,房价收入比和租金回报率都相对异常的城市,需要给予特别关注。这里有四个城市比较典型:厦门、福州、三亚、石家庄。

厦门的房价收入比仅次于北上深,而租金回报率在全国处于垫底位置。这意味着,厦门房价已经超出城市发展的基本面,主要依靠外来的轮动资金来支撑,这类城市的房价最容易大起大落。

石家庄是另一个典型。石家庄整体收入水平不算高,但房价在二线城市中排在前列,由此导致石家庄的房价收入比过高,但租金回报率却低到与一线城市处于同一水平,这意味着当地楼市存在一定程度的泡沫。

福州和三亚也类似。

其四,楼市上升周期,不用管房价收入比和租金回报率;但在楼市下行周期,尤其要关注租金回报率。

对于一二线城市来说,只要房价每年上涨10%以上,租金收益率即便低于1%影响也不大,房屋即便空置也不必担心,因为房价上涨收益足以能覆盖持有成本。

然而,不涨即亏损,如果楼市长期横盘乃至大幅下行,就必须考虑租金收益是否合理。

楼市一旦进入横盘行情,那么房贷的利息成本、资金占用的机会成本、物业成本乃至未来的房地产税等成本,都必须纳入考虑范围。

按照业内估算,目前国内房屋持有成本约为2%-3%。如果租金收益率过低,那么投资房产就不是一门好生意。

未来的楼市,分化是必然之势,长期横盘乃至局部下跌的可能性已经大于普涨的可能性。这种背景下,对于那些房价收入比、租金回报率乃至经济基本面都相对异常的城市,要多留一分心。

———— / END / ————

贵阳房天下Fang.com加群

贵阳房天下Fang.com加群房天下微信群

真实购房心得

新鲜楼市资讯

精选特价房源

1000多人已加入

扫码加入

精彩推荐↓

免责声明:凡本网注明 “来源:XXX(非经济参考网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。