(,)今日开盘大跌6.31%,截至午间收盘,报收21.82元,跌幅扩大至8.16%,股价创4个月以来新低。

同时,截至午盘,同控股股东旗下的(,)、浪潮国际(00596)股价也分别下跌4.22%和0.53%。

浪潮信息昨日晚间发布公告称,拟配股募资不超20亿元,用于偿还和补充流动资金。

负债大幅增长

梳理浪潮信息(000977)7月17日晚间披露的配股预案。

公司拟按每10股配售不超过2.5股的比例,向全体股东配售股份,测算配售股份数量不超过3.22亿股,预计募资总额不超过20亿元,将用于偿还银行贷款和补充流动资金。

值得关注的是,公司控股股东浪潮集团及其子公司浪潮软件集团承诺以现金形式全额认购其可配售的股份。

公告称,浪潮信息配股募资目的为增强公司的流动性和抗风险能力,改善公司财务状况,降低资产负债率,提升持续盈利能力。

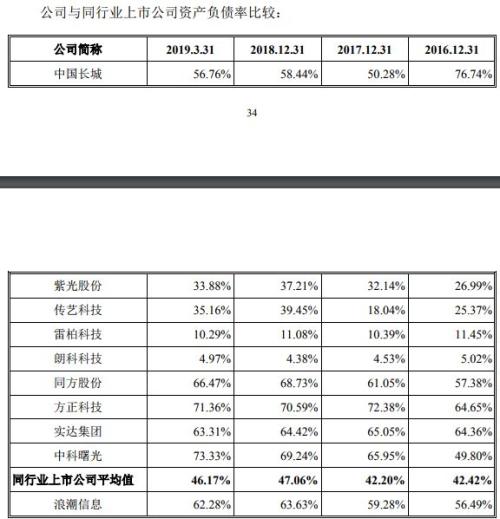

公司表示,近年来,随着经营规模的逐步扩大,负债规模也随之提高。截至2019年3月31日,公司合并口径资产负债率为62.28%,远高于同行业平均值。

财务数据显示,截至2016年12月31日、2017年12月31日、2018年12月31日和2019年3月31日,公司负债总额分别为 51.29亿元、105.99亿元、162.90亿元和154.17亿元。

公告称,公司的负债总额总体呈现较大的增长,与公司资产规模同步增长,主要原因系随着业务规模扩大,公司短期借款、其他流动负债和应付账款等经营性负债增加所致。

公司的负债主要由流动负债构成,上述报告期各期末,流动负债占负债总额的比例分别为93.70%、95.93%、96.54%和 96.06%。

此外, 截至2019年3月31日,浪潮信息应付票据及应付账款为89.71亿元。

值得一提的是,浪潮信息还曾在2016年10月发布配股预案,募集资金总额不超过31亿元,主要用于补充流动资金和偿还银行贷款等。上述配股募资在2017年下半年完成。

当然,为改善资产负债结构及经营性现金流状况,浪潮信息的举措并非配股融资一项。

2018年11月28日,浪潮信息公告拟将业务经营中产生的合计不超过20亿元应收账款,转让给山东信托或其他符合条件的受让方。

此外,公司拟向银行等金融机构申请办理应收账款无追索权保理业务,累计发生额不超过30亿元,主要是为了缩短应收账款回笼时间,加速资金周转。

业务规模急剧扩大虽然负债规模增加,但在报告期内,浪潮信息业务规模也在扩大。2016年、2017年、2018年和2019年1-3月营业收入分别为126.68亿元、254.88亿元、469.41亿元和96.94亿元,其中2017年和2018年营业收入同比分别增长101.21%和84.17%。

报告期内公司业绩整体保持上升趋势,2016年、2017年、2018年和2019年1-3月归属于母公司所有者的净利润分别为 2.87亿元、4.28亿元、6.59亿元和9229.86万元。

根据第三方机构数据显示,2018年浪潮x86服务器出货量、销售额均居全球前三、中国第一,增速全球第一。

因为业绩提升和国内商用推进,浪潮信息今年以来股价走出翻番行情,4月26日达至年内高点30.82元。

渤海证券认为,由于公司的下游主要为大型互联网客户,互联网客户对供货商自身经营的稳健性、供货的连续性和稳定性都有较高的要求,资产负债率持续提升后将影响公司未来在海外的业务拓展,因此降低资产负债率势在必行。

此外,由于资产负债率提升也将使公司在银行端授信及贷款时会面临资金成本升高的困扰,进而影响公司的业绩表现,因此公司同样需要降低资产负债率来降低财务成本。

公开资料显示,浪潮集团下属有三个上市公司,分别是A股上市的浪潮信息和浪潮软件,还有在股上市的浪潮国际。浪潮软件以,EPR等软件为主,浪潮国际主要是做贸易为主,而浪潮信息是一家云计算、服务商,主要凭借服务器、海量存储、云操作系统、信息安全技术为客户打造云计算基础架构平台。

渤海证券还表示,5G的商用将进一步推动算力的需求,且边缘计算场景的搭建将打开边缘计算服务器市场。数据量扩大、算力需求提升、计算场景的丰富等因素共同作用,多维度推升计算市场需求,进而有望推升服务器采购量。

免责声明:凡本网注明 “来源:XXX(非经济参考网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。