文丨明明债券研究团队

报告要点

2019年7月15日,人民银行公布6月M2分项数据以及相关的存款性公司概览。6月M2同比增速收8.5%,具体分项中单位活期存款环比增23,500亿元,单位定期存款环比降2,730亿元,个人部门存款环比增11,500亿元。回顾近期M2结构的变动走势,其结构化特征越发明显,本文将梳理M2的结构化特征并做出展望。

如何看待M2“结构中的三大背离”?背离之一:非银金融部门VS非金融部门——实体部门获得大部分货币。前期金融去杠杆去除了大量的多层嵌套以及货币空转,非银金融部门融资渠道受限。同时,包商银行被监管引发信用风险问题,诸多小银行以及非银金融机构都遇到了“融资难”的问题。再者,走牛,非银金融机构就会消耗自身的存款用以投资债券。“融资渠道受限+信用风险+债券走牛”造成非银金融部门M2缩量。“背离之二”:企业部门VS住户部门——存款住户化趋势明显。居民购房需求是存款转化的一个重要渠道,19年房市疲弱,居民存款随之积累,难以进入企业。居民消费同样会使存款搬家,居民消费额增速的下滑推动了存款居民化的进程。且债市不断走强压制理财收益率,居民存款难以通过理财渠道投放至银行或企业部门。“房市疲弱+消费不振+收益率下行”造成存款居民化。“背离之三”:活期化VS定期化——活期存款增速不及定期存款增速。经济各部门集中将存款定期化说明经济投资需求不强,资金实际运作需求低迷。同时,理财收益率不断下滑同样降低了定期存款的持有成本,助推存款定期化进程。最后,考虑到目前的本身已经如此之低,更令人对微观主体经济预期感到担忧。

M2“三大背离”预示着什么?货币实体化预示着M2增速难以上行以及非银金融部门资金的下滑,使得的下探速度减缓。存款住户部门化或许预示着后市企业盈利的下滑,同时预示着增加值的下行压力。存款定期化或许预示着短期经济增长承压,同时银行部门拥有更稳定的负债端来源,利于债市。

债市策略:目前M2呈现出三个特征,货币实体化、存款住户部门化和存款短期化。后两者均指向企业经营状况的恶化,投资需求不足,经济增长承压,并且尚未见到这两个现象缓解的迹象,宽松预期将压低。货币实体化则意味着非银金融部门资金不足,若利率下行过快,非银机构的缩表行动会对利率形成一定的边际支撑。因此,我们维持前期观点,认为10年期将逐步下行至3%左右。

正文

2019年7月15日,人民银行公布6月广义货币(M2)分项数据以及相关的存款性公司概览。6月M2同比增速收8.5%,具体分项中单位活期存款环比增23,500亿元,单位定期存款环比降2,730亿元,个人部门存款环比增11,500亿元。回顾近期M2结构的变动走势,其结构化特征越发明显,本文将梳理M2的结构化特征并做出展望。

如何看待M2“结构中的三大背离”?

目前,中国广义货币(M2)存量增速主要存在3个结构性的背离:非银金融部门 VS 非金融部门、企业部门 VS 住户部门、存款活期化 VS 存款定期化。

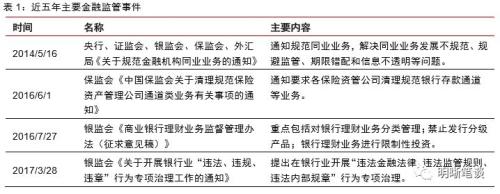

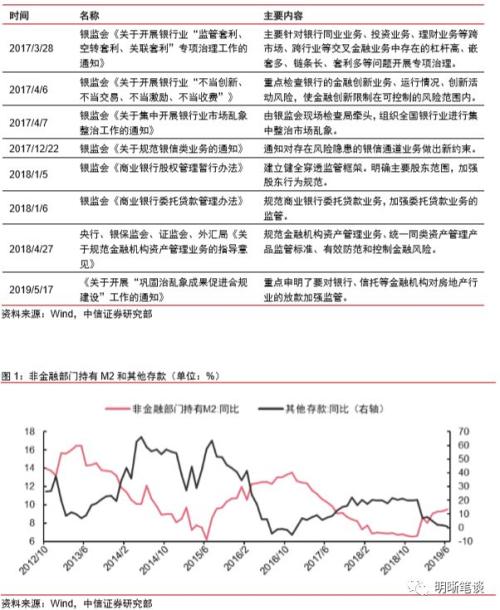

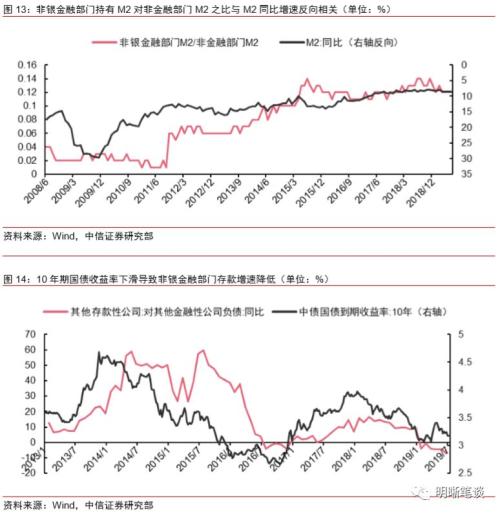

背离之一:非银金融部门 VS 非金融部门——实体部门获得大部分货币。中国金融部门信贷收支表中的存款项目同M2存量并不完全等价,其中存在诸如财政存款、可转让存款等等干扰项,同时保证金存款、非银金融部门存款等数据可得性不足。我们利用“M0+住户部门存款+企业部门存款+机关团体存款”指代非金融部门持有的货币总规模,利用“其他存款项”指代非银行金融部门持有的货币总规模,可以发现自2018年10月起非银金融部门M2增速开始较快的下降,目前增速已经贴近0%水平。虽然上述非银金融部门持有M2规模的估计方式存在诸如保险存款之类的误差,但利用信贷收支表核算后二者差距不大,我们可以认为上述结论是稳健的。这说明目前非银金融部门持有的“现金”已经所剩无几,人民银行投放的基本全部被实体部门持有。

“融资渠道受限+信用风险+债券走牛”造成非银金融部门M2缩量。前期监管层启动的金融去杠杆去除了大量的多层嵌套以及货币空转,很多非银金融部门融资渠道受到了限制,其资金来源更为狭小,较之前可能更依靠非银贷款。同时,包商银行被监管在2019年6月引发了银行间信用风险问题,诸多小银行以及非银金融机构都遇到了“融资难”的问题。再者,观察非银部门持有的货币增速与10年期国债收益率之间的关系,我们可以发现二者相关性是较为紧密的,甚少出现二者走势背离的情况。当债市走牛,非银金融机构就会消耗自身的存款用以投资债券。综上所述,我们认为“融资渠道受限+信用风险+债券走牛”造成非银金融部门M2缩量。但货币全部由实体持有是好事吗?非银金融部门提供的融资是社会融资的重要组成部分,其风险偏好各异,运作模式较银行更多元化。我们认为或许更合理的M2结构将使得金融支持实体更容易发挥,非银金融机构持有一定量的存款或许更能稳定经济增长。

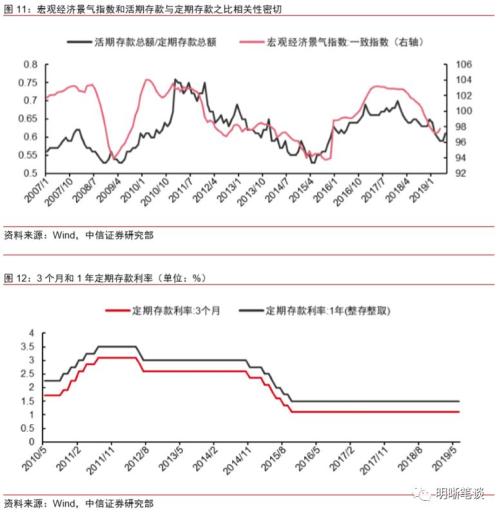

“背离之二”:企业部门 VS 住户部门——存款住户化趋势明显。我们此前曾经多次提到过,目前中国存款住户化趋势十分明显。从同比增速角度看,观察住户部门存款增速和企业部门存款增速的关系,我们发现自2018年起存款增速住户化的趋势就开始出现了,近期这种现象更加显著:企业活期存款增速已经降至0%附近。

从增量角度看,企业存款增速也远低于居民部门。2019年上半年除4月、5月货币存量变动不大外,其余月份企业部门存款增速均低于住户部门。而从季度加总的角度来看,2019年一季度这种特征十分明显,一季度居民部门存款增60,917亿元;单位活期存款、单位定期存款环比分别降5843.53亿元、增18,836.57亿元。居民部门同企业部门有多种存款流动的渠道,包括货物购买、工资奖金支付以及投融资行动等等。如果我们用“贷款-存款”来衡量一个部门的静流动性支出,以观察企业、居民间的流动性变动。可以发现这种M2存量间的转移同样从2018年开始显著出现,而2019年1季度出现了大规模的企业存款向居民存款的转移(企业和居民部门轧差数值相近符号相反,均在40000亿元左右)。

“房市疲弱+消费不振+理财产品收益率下行”造成存款居民化。从本质上来说,存款居民化意味着不断投放的流动性在支付给企业和居民部门后,居民部门支付给企业部门的流动性过少,而企业通过工资、奖金、分红以及支付利息等方式向居民支付了更多的流动性。

我们考察居民部门几大主要的存款支付途径。居民购房需求是存款转化的一个重要渠道,观察商品住宅销售额增速同两部门存款增速差的关系,可以发现其反向相关性是稳健的,而进入2019年后中国商品住宅销售增速趋近于0%,居民存款随之积累,难以进入企业。除购房支出外,居民消费同样会使存款搬家,我们用网上零售商品销售指代居民消费(这样处理可以获得更广的样本范围),观察居民消费同两部门存款增速的关系。虽然“消费-存款”相关性的逆转并非本文的主要目的,但我们猜测私人部门收入增速的下滑和居民的杠杆行为是原因之一。我们可以发现,自2018年起,居民消费额增速的下滑显著的推动了存款居民化的进程。最后,全市场加权平均理财收益率同居民存款增速的相关性是稳健的,目前由于债市不断走强压制理财收益率,居民存款难以通过理财渠道投放至银行或企业部门。

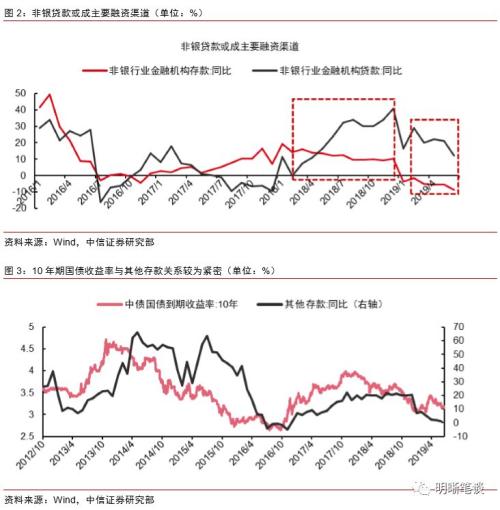

“背离之三”:活期化 VS 定期化——活期存款增速不及定期存款增速。从居民和企业存款的内部期限结构来看,目前中国广义货币存量定期化明显。从本质上来说,存款的“活期-定期抉择”就是存款期限内有无投资性支出计划的抉择,如果企业预期在短期内不会有大额的经营性或投资性支出,或许就会将闲置资金投至定期存款下。而经济各部门集中将存款定期化说明经济投资需求不强,资金实际运作需求低迷。我们观察统计局提供的景气指数和活期存款与定期存款之比的关系,二者相关性是十分密切的,近期经济增长的低迷主导了存款定期化进程。同时,理财收益率不断下滑同样降低了定期存款的持有成本,持有定期存款的本金安全性和临时取出流动性都优于理财产品,理财收益率的不断下行也助推了存款定期化进程。最后,考虑到目前的定期存款利率本身已经如此之低(1年期定期存款基准利率为1.5%),更令人对微观主体经济预期感到担忧。

M2“三大背离”预示着什么?

货币实体化预示着M2增速难以上行以及非银金融部门资金的下滑,使得债券收益率的下探速度减缓。观察中国非银金融部门持有M2对非金融部门M2之比与M2同比增速的关系,我们可以发现稳健的反向相关性。同样不难理解,目前非银金融部门持有的存款增速已经降至0%附近,那么非银金融机构可能会失去帮助银行体系进行信用扩张的能力,目前中国的货币乘数已经达到6.14,未来仅靠银行体系本身支持信用扩张可能有所不足。我们认为过高的非金融部门持有M2比例将会压制未来M2增速的上行。虽然《2019年政府工作报告》提出“稳健的货币政策要松紧适度,广义货币M2和社融规模增速与国内生产总值名义增速相匹配”,结合历史数据来看,2019年全年M2增速应维持于8%-9%区间,但我们依旧不想看到信用扩张的增速上限真正出现。

另一个观察是,最近非银金融部门存款增速已经降至0%以下,而后期10年期国债收益率的下滑导致非银金融部门存款增速的进一步降低。考虑到二者相关性在长时间跨度上的稳健性,应当注意非银金融部门可能出现的缩表行为。

存款住户部门化或许预示着后市企业盈利的下滑,同时预示着工业增加值的下行压力。我们用住户存款/非金融企业存款指标来衡量存款住户化的情况。首先可以观察到,住户存款与非金融企业存款之比有着明显的季节性,每年一月或二月过年前后是企业发放员工工资的节点,指标也在此时到达一年峰值,随着年后银行集中对企业放贷,指标在2-5月快速下降。其次,11年到14年,指标在5月后保持窄幅波动,而15年-17年则全年保持下降,与我国15-17年的地产繁荣周期保持一致,18年随着地产降温重新回归窄幅波动,这印证了我们前文地产疲弱限制居民存款转化的判断。如果忽略季节性,住户存款/非金融企业存款与企业利润有着较为明显的负相关,11-15年企业经营状况持续恶化,住户企业存款比年内峰值和相对水平也逐年升高,15年到达十年峰值1.47,之后逐渐下降直到18年;在15-17年之外的年份,住户企业存款比与工业增加值也保持着稳定的负相关(15-17年的背离可能源于地产投资对其他投资的挤出以及的产能出清)。今年2月住户存款比为1.41,已经达到14年的水平,今年地产融资政策加紧明显,土地出售萎缩剧烈,住户企业存款比年内下降概率不大,明年则有较大概率突破15年高点,这可能揭示了企业对未来中期盈利信心不足,工业增加值下行压力加大。

存款定期化或许预示着短期经济增长承压,同时银行部门拥有更稳定的负债端来源,利于债市。我们在《债市启明系列20190715-如何看待6月金融数据?》一文中提到,企业中长期贷款不足令人担忧,这与本文提到的存款定期化互相印证,说明企业投资意愿偏弱。从图像上看,定期存款总额增长率与企业中长期贷款增长率保持着稳定的负相关,而企业中长期贷款增长率与十年期国债利率正相关。17年末开始,存款定期化和贷款短期化现象开始显现并且不断加强,考虑到目前较为疲弱的基本面状况,这一现象大概率仍会持续,给经济增长持续施加压力,因此而不断加码的宽松预期则会压低长端利率,利于债市表现。

免责声明:凡本网注明 “来源:XXX(非经济参考网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。