5月23日,由国务院发展研究中心企业研究所、清华大学房地产研究所、中国指数研究院三家研究机构成立的中国房地产TOP10研究组在北京发布《2019中国房地产上市公司TOP10研究报告》。系列专题文章请点击文末图片。

金融监管不放松

精细化管理与创新持续推进

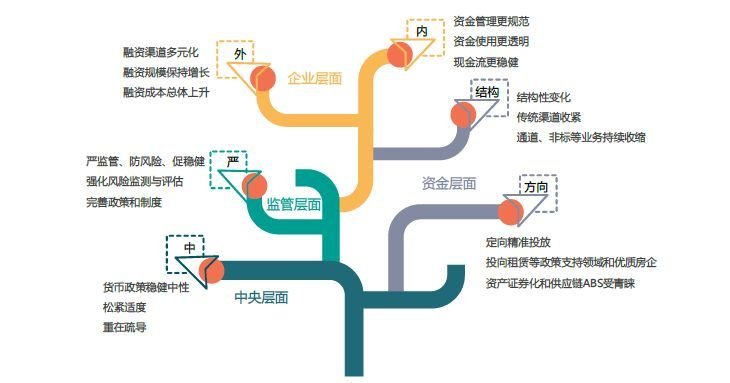

2018年以来,金融生态环境持续优化,金融监管不断完善和加强,金融政策继续强调严监管、防风险、促稳健,维护金融市场平稳运行。融资渠道结构性调整,向政策支持领域和优质房企倾斜,资产证券化继续获支持,ESG理念为企业提供新思路。

融资环境收紧

融资渠道结构性调整

2018年,房企融资环境保持收紧态势,信用债发行回暖,信托等非标业务规模收缩;海外发债和资产证券化成为房企青睐的融资方式。

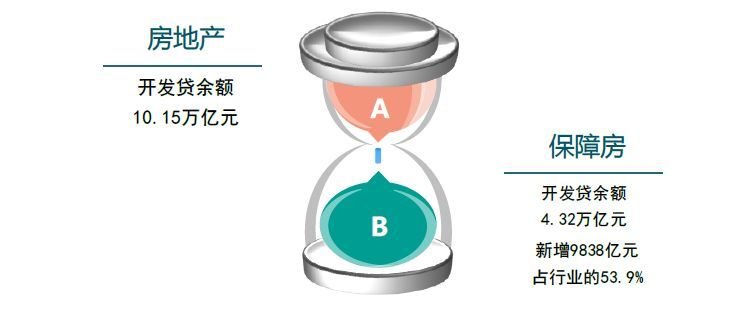

信贷平稳,保障房获支持

房地产贷款增速平稳回落,贷款结构有所改变。2018年全年中国新增房地产贷款6.5万亿元人民币,同比多增1万亿元,占同期各项贷款增量的40.3%,较2017年占比略有降低。

2018年,银行优化授信结构,围绕住房租赁、房地产资产证券化和房地产权益性投资等行业发展方向,动态调整信贷政策。2018年末,保障性住房开发贷款余额4.32万亿元,同比增长29.5%,保障房全年新增9838亿元,占同期房地产开发贷新增量的53.9%。

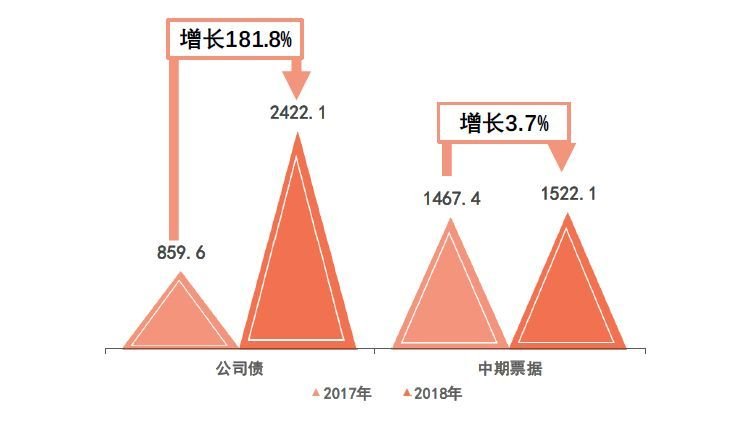

融资加速,公司债发行规模大涨

2018年,房地产行业信用债融资规模为5488.67亿元,同比增长65.55%;融资成本为6.18%,较上年同期增长0.14个百分点。从信用债种类来看,公司债占比达46.42%,中期票据占比为27.60%。

2018年以来,公司债发行规模较上年明显提高,2018年房地产企业公司债发行规模为2422.1亿元,同比增长181.8%。中票发行热情不减,2018年,中期票据发行规模1522.1亿元,同比略微增长3.7%,债券评级以AA+及以上产品为主。

海外融资热,融资成本攀升

受国内紧信用、去杠杆政策的推行,房企加大海外融资力度,2018年海外债发行规模达3621.44亿元,同比增长29.8%;2019年伊始,房地产企业迎来一波海外发债热潮,一季度,房企海外债发行规模达1463.34亿元,同比增长57.14%。

融资成本不断攀升,2018年,海外融资成本上涨明显,融资成本为7.72%,其中四季度融资成本为9.12%,较年初大幅度上涨。2019年一季度,海外融资成本也在不断上升,海外融资成本为8.70%,较上年同期增长2.4个百分点。

信托新增减少,“双集中”现象明显

2018年,资管新规进一步加强对险资、信托的监管力度,信托公司地产融资业务更趋审慎;房地产信托出现“双集中”现象,房地产信托更愿意选择优质房企进行合作以降低项目风险,投资更愿意向处在热点区域的项目集中。

资产证券化受青睐,供应链ABS成亮点

房企从长租试水到加速扩张,资产证券化融资规模急速增加。2018年,房地产行业资产证券化规模2768.11亿元,同比增长72.29%;2019年一季度,资产证券化规模为780.48亿元,同比增长73.03%。

供应链ABS成亮点。2018年,房地产行业共发行保理类供应链金融资产证券化产品161起,规模合计1173.14亿元,占资产证券化总规模的42.38%,基础资产类型以应收账款为主;2019年一季度,房企共发行57支供应链金融资产证券化产品,规模达429.55亿元,占比进一步提高,达55.04%。

融资需求迫切,中小房企扎堆赴港上市

面临着融资难度加大和融资成本不断走高的难题,赴港IPO不仅能够拓宽融资渠道助力规模发展,也有利于扩大企业的品牌影响力和业绩规模。

2018年共有12家房地产企业赴港上市,其中正荣集团、弘阳集团、美的置业等6家房企在2018年上市成功,共募集资金99.1亿港元;德信中国和银城国际也分别在2019年2月和3月上市成功。

ESG管理理念来袭,助力企业价值提升

在A股入摩、大量外资涌入和政府大力倡导绿色金融的背景下,房地产上市公司积极拥抱ESG理念,把握企业价值重估新机遇,迎来企业融资新契机。

免责声明:凡本网注明 “来源:XXX(非经济参考网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。